香港特区政府近日在宪报刊登《2024年税务(修订)(知识产权收入的税务宽减)条例》(《修订条例》),修订《税务条例》(第112章)以实施“专利盒”税务优惠,对通过研发活动而创造的具资格知识产权,为其源自香港所得的利润提供税务宽减,7月5日即日生效。

《修订条例》主要涵盖以下五个重点范畴:

1.涵盖的具资格知识产权为专利、受版权保护的软件,以及新的栽培植物品种的权利;

2.具资格知识产权可以在世界不同地方取得注册,其源自香港的相关利润可以受惠于“专利盒”税务优惠;

3.特惠税率定为5%,大幅低于香港现行的一般利得税税率(即16.5%);

4.具资格知识产权须由纳税人自行研发,若研发过程涉及收购其他知识产权,又或外判部分研发活动,则可享有特惠税率的利润额度可能须按比例减少;及

5.企业要得到“专利盒”税务优惠,有需要为它们的发明或新植物品种取得本地注册。这个要求会在“专利盒”税务优惠生效两年后方会实施。

《修订条例》生效后,纳税人可由2023/24课税年度起申请“专利盒”税务优惠。税务局会在其网页发布进一步行政指引供纳税人参阅。

“专利盒”

税务优惠措施要点

1. 具资格人士

具资格人士是指有权从某“具资格知识产权”中获得“具资格知识产权收入”的人士(见下文关于“具资格知识产权”和“具资格知识产权收入”的讨论)。

2. 具资格知识产权

·具资格知识产权是指:

(1)具资格的专利,

(2)具资格的植物品种权利以及

(3)在香港或香港以外任何地方受版权保护的软件。

·具资格专利基本上是指:

(1)香港或任何海外专利当局批予的专利或

(2)向香港或任何海外专利当局提交的专利申请。对于短期专利,还须要在指定的时间内向香港知识产权署专利注册处提交一份实质审查请求。

·对于在香港以外批予的专利或植物品种权利或在香港以外提交的申请,若该项专利/权利或申请的提交日期是在《条例草案》生效日期后24个月届满当日或之后(即24个月的宽限期),则该专利或植物品种权利必须在香港申请或获授予相应的本地专利或本地植物品种权利(即本地注册规定)。

·若具资格知识产权随后被撤销、取消、拒绝或撤回等的情况下,先前以5% 优惠税率征税的相关应评税利润将被视为该纳税人的营业收入,并在发生上述情况的课税年度内按照标准利得税税率与特惠税率之间的差异补征税。

3. 具资格知识产权收入

·(1)透过(不论在香港或香港以外地方)展示或使用具资格知识产权或展示或使用具知识产权的权利所得的收入或

(2)透过(不论在香港或香港以外地方)传授或承诺传授与使用该知识产权有直接或间接关连的知识所得的收入;

·出售具资格知识产权所产生的收入;

·产品或服务销售收入中按照公正合理的基准(即根据经合组织的转让定价准则和常设机构利润归属规则)归属于具资格知识产权价值的部分;或

·就具资格知识产权获得的相关保险、损害赔偿或补偿款额。

4.税务优惠

·“专利盒”税务优惠的优惠税率为5%。

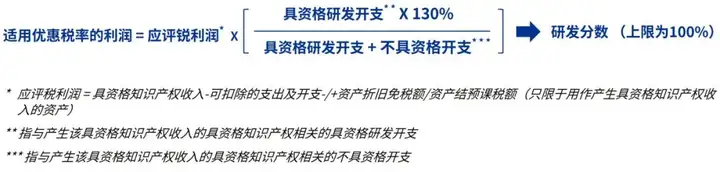

5. 研发分数和可享受优惠税率的利润

·经合组织的关联方法要求纳税人就个别知识产权追查其所产生的收入及招致的支出。因此,在“专利盒” 税务优惠措施下,可享受5%优惠税率的利润是就个别具资格知识产权,根据以下的研发分数来计算的:

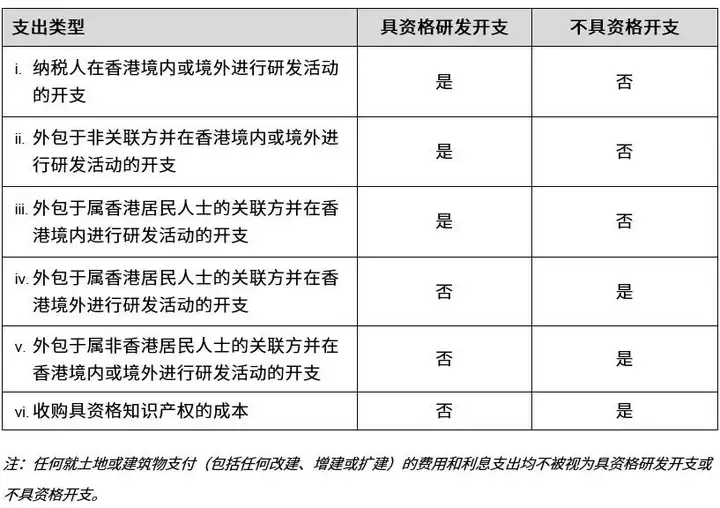

·下表总结了不同类型的“具资格研发开支”和“不具资格开支”:

·研发分数必须根据自2023年4月1日(或纳税人所选择的较早日期)起所产生的与指定具资格知识产权 (即产生具资格知识产权收入的知识产权)相关的具资格研发开支和不具资格开支的累计金额来计算。

然而,在纳税人没有足够记录的情况下,对于在2023年4月1日至2025/26课税年度之评税基期的最后一天期间所产生的具资格知识产权收入,纳税人可选择以“三年滚动平均值”来计算其研发分数。

即纳税人只需要根据由产生具资格知识产权收入的课税年度之评税基期结束起3年内,有关于其所有知识产权所招致的具资格研发开支和不具资格开支的总额来计算研发分数。

6. 对亏损的处理

根据BEPS行动5报告中的要求6,与“专利盒” 税务优惠收入有关的亏损可以抵销纳税人的其他应评税利润,前提是亏损须按税率差异作出调整(如有)。

7. 通报及纪录备存要求

“专利盒” 税务优惠措施还附有额外的通报和纪录备存要求。例如,在先前授予的专利被撤销或取消,或先前提交的专利申请被拒绝或撤回等情况下,纳税人必须通知税务局。此外,纳税人须至少保存相关的交易和业务记录直至:

(1)交易完成后的七年或

(2)纳税人选择享受该税务优惠后的七年, 以较晚者为准。

如有更多问题,欢迎咨询我们。