申请人(个人或实体)如果想要申请享受全面性避免双重课税协定下的优惠待遇,就必须填写及提交相关表格,以证明申请人符合全面性避免双重课税协定内有关条文表明的享受相关待遇的条件。

内地企业在搭建全球企业架构时,大部分都会优先选择注册香港公司,用于拓展境外业务。除了香港公司维护管理方便外,还有以下几大优势:

01

较低的税率:香港涉及企业的税收主要是利得税,标准税率16.5%,首200万利润的税率仅8.25%;个人所得税税率2%~17%,最高个税税率仅17%。

02

避免双重征税协定:香港与全球多个税务管辖区(包括中国内地)签订了避免双重征税协定,确保您的收入不会在两个司法管辖区内重复缴税,并能享受一定的优惠税率。

例如,根据香港与内地的避免双重征税协定,如符合协定条件的,香港公司取得来源于内地的分红股息的税率为5%,利息、特许权使用费的税率为7%;如不符合协定条件的香港公司,上述三项所得一般税率均为10%;如是内地居民企业,上述三项税率均为20%。

因此,取得香港税务居民身份将大大降低企业税务成本。

03

政府优惠政策:香港政府每年都会推出税务优惠和财政支持政策,如宽减2023/24课税年度100%利得税,上限3,000港元;中小企业融资担保计划;BUD专项基金:注资5亿港元,增设「电商易」,企业最多可获100万港元资助,在内地推行电商项目等。

01

对于个人:

1.通常居住在香港的人士;

2.在特定的评税年度内在香港逗留超过180天的个人;

3.在连续两个评税年度内在香港逗留超过300天的个人,其中一个评税年度是相关的评税年度。

02

对于公司/合伙企业/信托/法人团体:

1.在香港合法成立或组成的实体;

2.在香港境外成立或组成但在香港境内管理或控制的实体。

证明文件

申请居民身份证明书时通常需要普通居住证明、就业详细信息以及相关税务机关指定的其他文件等。例如:

A.对于个人:

个人身份证明,例如香港身份证或护照复印件;地址验证,例如水电费账单或租赁协议;索赔期间在香港就业或经营业务的证明从条约缔约方产生多少收入以及收入的性质;和申请表中所需的其他信息。

B.对于公司/合伙企业/信托/法人团体:

有关实体的详细信息,包括其名称、注册地址和商业登记号;业务性质的描述;公司注册地信息;公司管理人员的国籍、居住地址和主要职责的详细信息;有关从条约缔约方产生的收入以及该收入的性质的信息;和申请表中要求提供的其他信息。

申请表

自2023年6月12日起,申请香港居民身份证明的人需填写并提交经修订的《居民身份证明书申请表》,包含IR1313A、IR1314A、IR1313B、IR1314B四类:

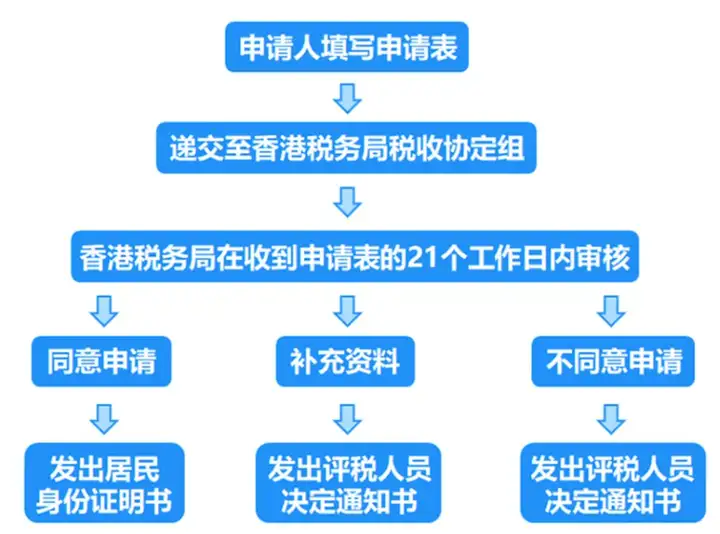

1. 填写申请表格

2. 提交香港相关部门审核

3. 等待审核

4. 补充资料(若需)

5. 申请通过

6. 香港发出居民身份证明书

办理时间周期:

待申请资料准备齐全后,税务局将在21个工作日内发出税务居民身份证明书。

税务居民身份证明有效期多久?

根据内地与香港于2016年3月16日及2016年4月15日通过换函作出的行政安排,香港居民身份证明书一般可证明申请人在该年度及其后连续两个年度的香港居民身份,申请人无需就后述两个年度提出居民身份证明书申请。

如申请人的情况发生变化或已经发生变化,不再符合享受安排待遇条件,则已发出的居民身份证明书不能用作证明申请人在情况发生变化后的香港居民身份。