新加坡现行主要税种有:企业所得税、个人所得税、货物和劳务税等。每个税种分别依据不同的法律法规进行征管,构成了新加坡的税法法律体系。具体来看各税种基本情况如下。

-1-

企业所得税

根据新加坡法规,新加坡居民企业获得的以下收入须在新加坡纳税:

(1)来源于新加坡或在新加坡计提的收入;

(2)在新加坡境内取得的境外收入。

自2024年1月1日起,最高企业所得税税率为17%。

来源:43.Rate of tax upon companies and others of Part 11 RATES of TAX, Income Tax Act 1947

-2-

个人所得税

新加坡的纳税居民个人(特定例外情况除外)必须对发生于或来源于新加坡的收入缴纳所得税。

新加坡的纳税居民个人在新加坡收到或被视为收到的来源于外国的收入无需缴纳所得税,除非该收入是通过新加坡的有限合伙企业收到或者被视为收到。

个人来源于新加坡的某些投资收入也无需纳税。

新加坡的非居民个人只需对发生于或来源于新加坡的收入缴纳所得税。

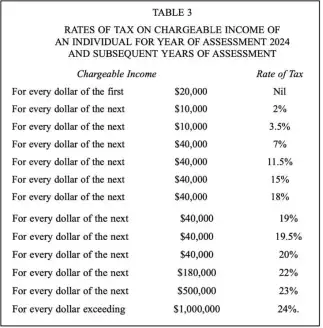

自2024年1月1日起,新加坡综合个人所得税税率为24%。

来源:Part A of the Second Schedule, Income Tax Act 1947

-3-

货物税和劳务税

新加坡的消费税,即货物和劳务税,是对进口货物和一切在新加坡提供货物和劳务服务征收的一种税,相当于一些国家的增值税,税负由最终消费者承担。

根据新加坡财政部官网公示信息,货物和劳务税征收范围如下:

(1)在新加坡,纳税人从事的经营活动中生产的应纳税商品和提供的应纳税服务;

(2)进口至新加坡的商品(除非这些货物是投资贵金属或获得进口减免);

(3)向海外供应商采购的进口服务。自2020年1月1日起,对根据海外供应商注册制度进口的企业对消费者("B2C")数码服务,以及进口的企业对企业("B2B")服务征收货物和劳务税。

自2024年1月1日起,新加坡货物和劳务税的税率已从之前的8%上调为9%。

消费税豁免适用于大多数金融服务的提供、数字支付代币的供应、住宅物业的销售和租赁以及投资贵重金属的进口和本地供应。出口货物和国际服务实行零税率。

-4-

房地产税

房地产税按年缴纳,每年1月份缴纳全年的房地产税,纳税基数为不动产的年值。不动产的年值是根据不动产的年租金收入估计的,估计的租金收入不包括出租的家具、装置和服务费。不动产出租、自用或空置适用同样的基数。

每年的房地产税是以相关房地产税务部门核定的不动产当年价值总额的一定比例作为计算基础。

业主自住型不动产的房地产税税率为0-16%的累进税率,其他住宅房地产的税率为10%-20%的累进税率,非住宅型不动产的税率为10%。

在特定情况下,某些开发项目的土地可予免税。

-5-

印花税

印花税仅适用于与股票、股份等金融工具及不动产相关的书面文件或者电子文件,包括不动产的按揭出售以及出租。

在新加坡境内签署的文件,应在文件签署之日起14日内缴纳印花税;在新加坡境外签署的文件,应在新加坡收到文件的30日内缴纳印花税。不同类型的文件适用的税率不同。

与不动产有关的文件包括不动产的买卖、交换、抵押、信托、出租等;与股份有关的文件包括股份的派发、转让、赠予、信托、抵押等。